独角兽为什么爱美国

2021-07-28

周溱

本文所说的独角兽指估值在10亿美元以上的创业企业。中国近十年出了不少独角兽,它们上市的时候基本都选择在美国市场上市。这个现象不仅单单存在于中国,印度等地的独角兽也是如此。当然,今后一段时间内,中国独角兽们恐怕不会赴美上市了。本文试图用我的一点粗浅金融知识来总结一下,试图解释这个现象。

公司为什么要上市

公司上市的目的不外乎两个:一个是对股东而言可以套现出场,包括风投的资金回笼,和股权激励下的员工可以变现。二是对公司而言,可以获得比私募市场更廉价,更大供应的资本来源。前者不言而喻,后者我要详细说一下。资本主要有两个来源,一个是贷款,一个是增发股份。贷款通常来说代价低,但对公司而言风险大,因为利息和本金到时不付也得付,付不出就是死(破产清算)。而且,贷款不一定贷的到。所以初创公司的资本来源主要是增发股票。但是初创公司没有上市,发行股票的对象只能是一对一找投资人,这个过程叫私募。愿意出资 (几百万美元打底,高者上亿美元) 的人通常是一种叫风险投资 (VC) 的机构,由于股票不保本,所以它们都要求很高的回报率,例如年化50%。公司肯定不可能还这个钱,所以公司最终要么是上市,这样风投把股份卖给公众,要么是公司被并购,风投把股份卖给收购方。无论如何,对于公司来说,这个资本成本是惊人的。假如公司上市了,第一可以在上市的过程中募集资金,第二是可以上市后向公众增发股票,这个资本成本就低的多了。

什么是IPO

IPO是 Initial Public Offer 的缩写,是公司从私有转向公众持有,股份在市场自由流通的主要方式(但不是唯一一种,后文会提到)。一个公司IPO的过程大致如此:首先,这个公司自己需要符合一定资质。然后,它找一个或多个投行作为它的保荐人和原始发行商。这个投行会对这个公司做专业的评估,制定指导性股价和增发比例,然后带着公司的老大去见投行的大客户,例如各种基金管理人去兜售股票,这个过程叫路演。路演一圈之后可能会修正一下方案,然后根据大客户的投资意向制定一个价格,把增发的股份卖给这些客户。在同时,投行作为保荐人向证监会提交材料,获得上市许可。在股票卖给大客户的同时,这个公司的股票在交易所正式挂牌上市。上市的时候,只有增发的股票可以交易,之前股东的股票在锁定期,行业常规是六个月。原来股东内部之间通常也还有协议,风投会有优先出场权,创始人会有更长的锁定期。这些锁定期存在的目的是让股票从私下持有,到彻底公开交易有一个平缓的过渡过程:供给逐渐放开,来对应公众对这只股票的需求逐渐增长,培育市场信心。

作为发行商的投行都不是善茬,它们的目的只有一个,挣钱。它的大客户也都是见多识广,精明如鬼的,所以,它们一定会串通起来压价。假如它们的心理价位是20一股,它们的报价只可能是15,16. 这样保证股票上市之后,只有多赚少赚的问题,基本不会存在赔钱的可能。所以在绝大多数IPO上市的当天开盘,股票都会跳高,这叫IPO pop。羊毛出在羊身上,对于上市公司来说,这钱就只能眼睁睁让人家挣去。而上市之后再增发股票就不一样,没有中间商挣差价。所以说,从资本成本的角度,VC资本 > IPO股票资本 > 上市后股票资本。所以以下定理成立:

除非你很缺钱,否则IPO这一次增发的股票越少越好

A股 VS 港股 VS 美股

在什么股市上市就要符合什么股市的规定。我们对比A股,港股,美股(NYSE和NASDAQ略有不同,但本质类似)对于IPO的相应规定,这里着重的是IPO当天流通性的要求,也就是增发数量,因为其他股票都锁定了。

- A股上市规范:总股数的25% (股本五千万人民币到四亿)或10%(股本四亿以上)

- 港股上市规范:总股数的25% (总市值100亿港币以下)或15% (总市值100亿港币以上)

- 美股上市规范:比例无硬性规定,但总流通量须在四千五百万美元以上

这里A股规定里的股本指你上市之前,在私募市场募集的资金总额,港股规定里的总市值指IPO后总股数乘以IPO价格,美股规定里总流通量指增发股数乘以IPO价格。对于一个独角兽来说,不管在哪里肯定都都超了了最高标准,所以简化而言,在A股要增发10%,在港股要增发15%,在美股可以只增发一点点。当然,增发太少发行商不会干。以滴滴出行在2021年七月IPO的案例为例,DIDI募集了44亿美元,是最低限额的近100倍,但还是只有6个点多点,因为IPO当时,DIDI的总市值超过700亿美元!

根据我之上所说的IPO增发越少越好的定律,很显然,在美股上市比在港股上市对独角兽优势明显。这里的例外是当年小米上市。小米真的缺钱,所以在港股上市募集两百多亿港币,增发了15%。

美股上市还有其他至少两个好处:一是中国独角兽们的投资人大多是境外VC,由于中国资金流出限制,在A股出场之后无法带出境。比如:假如我投了一千万美元,五年后出场套现成一亿美元,但只能带一千万出境,这不是坑人吗?当然这个好处港股也有。

好处之二:A股主板不允许同股不同权。同股不同权是当年Google,阿里上市搞出的花样,意思是有两种股票,同样一股资金占比分红能力都相同,但投票权不同,一种是另一种十倍!牛叉股票是创始人独有,其他人只能有傻叉股票。这个意义是保证创始人股份稀释之后,仍对公司有绝对控制权。为什么呢?马云,强东,雷军等人是远见卓著的领导人,其他股民有什么权利和他们相提并论呢?A股科创板允许同股不同权,这就是为什么蚂蚁金服一定要在A股科创板上市的根本原因,虽然科创板池子小,而蚂蚁金服这条鱼太大。最终,蚂蚁金服没上成市。另外,港股允许同股不同权,始作俑者就是小米。

还有什么花样?

公司IPO被投行宰一刀,心里肯定不忿。有没有别的方法上市,不被投行宰呢?有的!

方法一:Direct listing。这个意思是不找保荐人,不增发,直接上市,VC立刻套现,然后员工跟进。著名例子是Spotify。这里的问题在于,公司股票的市价是一个很玄妙的事情,又没有股息,也不保本,只靠预期升值。所以一个好的起点还是很重要的。在IPO的情况下,普通股民的心路历程是这样的:狗大户都不是傻叉,他们用这个价格买的,我加一点价他们才可能卖,不是吗?然后,居然他妈没买到?我只好再加价。IPO pop就是这么出来的。直接上市的时候,没有这个参考点,VC想卖100,股民只愿出50,没有交易价钱只是虚的。当然,有交易后,价钱还是虚的,只有换手率到一定程度之后,我们才能认为这个价格是真实供求关系的反应。所以,Direct listing只有在以下三个条件都成立的情况下才有意义:一是这个公司不需要募集资金,二是它声名远播,大量散户愿意出价去买,三是市场资金总量充裕,这条鱼进池子翻不出太大浪来。所以,虽然Spotify开了先河,但这几年敢闯Direct Listing的公司寥寥无几。

方法二:SPAC。SPAC的意思是某些人(通常是江湖大佬)直接开一个皮包公司上市募集资金,其本身没有任何业务。然后用募集的资金并购未上市企业。对于待上市公司来说,时间短,见效快,立刻就上市。那有什么坏处吗?当然。你虽然没被投行宰了,但SPAC大佬这一刀,绝对比投行还狠。所以,除非是心急要上市的公司,一般不会找这个出路。

以上两种方法,在A股和港股都是行不通的。目前,也没有中国背景的独角兽敢在美国趟Direct Listing或SPAC的浑水。今后恐怕更不可能。

中国概念独角兽的出路

中美两国对审计制度有根本分歧。美国SEC要能独立审计审计公司的原始文件,但从中方来看,这是侵犯司法独立。所以,我对中国概念股在美国市场前景不乐观。从京东到阿里,大家想出的辙是这样的:先在美股上市,待VC出净后,在港股二次上市,然后实在有必要的话再在美股停牌。VC出净后,港股15%以上流通性的要求自然达到了,也不用增发。京东阿里这么干的,理想汽车也走在这条路上。最近滴滴明眼人都看的出来,也是这个路数。

可惜,金融界里,一条路走的人多了,这路不是变宽,而是会变窄。便宜不可能都让你占去了。这个现象叫Arbitrage,意思是低买高卖,最后价格一定趋同,再无差价可赚。所以,美股转进港股所能省的钱眼看就消失殆尽了。

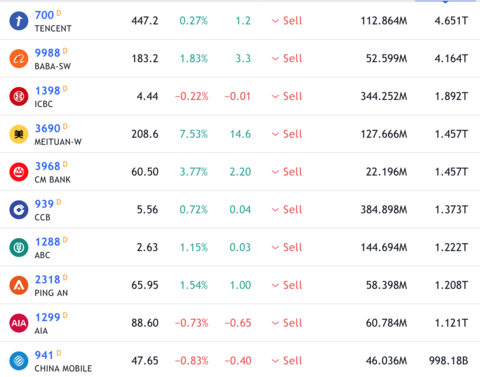

那好,直接上港股吧。但港股市值前十已经是这样子的:

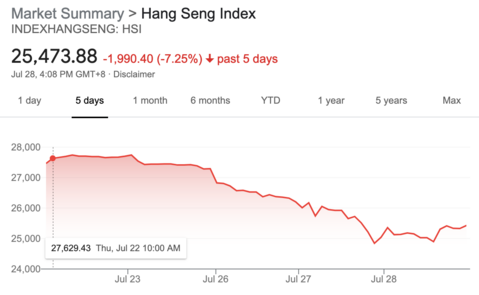

港股最近走势是这样子的:

由于重筹股票性质趋同,港股的风险性变大很多。而且香港金融市场不设防,境外资金随时可以抽走,真的比内地股市安全吗?何况,毕竟还有增发15%和增发10%的天生劣势在这儿呢。

也许,做独角兽还不如做只小白兔。小白兔人畜无害,腾挪也方便。